對許多小資族來說,買房不只是人生目標,更是一場財務耐力賽。除了日常開銷和生活費用外,還得擠出一筆可觀的「買房頭期款」,更別說後續每月的房貸壓力。如果你也正準備展開買房之路,卻不確定頭期款該準備多少、該選哪種房型、又該怎麼理財才能負擔得起,那麼這篇文章將是你的實用指南!

預售屋、新成屋、中古屋的買房頭期款比較

在實際看房前,了解不同房屋類型所需準備的「頭期款」金額,是財務規劃的第一步。

| 房屋類型 | 常見付款方式 | 頭期款比例 | 特殊說明 |

| 預售屋 | 分期付款(開工款、工程款、交屋款) | 通常15%-20%,分期繳交 | 工程期較長,繳款時間拉長較具彈性 |

| 新成屋 | 簽約後繳納頭期款,接著貸款 | 約20%起 | 有可能與中古屋同價,視地段與建商條件而定 |

| 中古屋 | 頭期款+斡旋金+簽約金,流程集中 | 一次繳納15%-20% | 因涉及屋主與仲介,付款節奏相對緊湊 |

※ 提醒:部分預售屋主打「低自備款」方案,但實際付款壓力可能轉移至工程款與交屋款,建議詳細檢視付款時程與合約條款。

各房型的特色與適合族群

在整個買房流程中,選擇適合的房屋類型是一個關鍵決策。每一種房型,在價格結構、付款方式與貸款條件上有所不同。以下針對三種常見的房型——預售屋、新成屋與中古屋,進行全面比較,協助首購族釐清方向,做出理性選擇。

預售屋

預售屋是指尚未完工、正在興建中但已開始公開銷售的房屋。購屋者購買時僅能參考建案圖說與樣品屋,並於未來數年等待交屋。

預售屋的自備款通常分兩階段繳交,第一階段為簽約金、開工款,第二階段則依照工程進度陸續付款,待建案完工後才向銀行申請房貸。

優點:

- 可依照個人需求進行格局與建材的調整

- 自備款可以分期繳納,減輕初期資金壓力

- 新建案多附設公設與智慧設備

缺點:

- 須等待2~3年交屋

- 交屋前無法實際入住

- 建商交屋品質難預測,需審慎挑選品牌與履約保障方式

適合族群:

- 有穩定收入、願意等待的上班族

- 可接受等待期,並希望分期準備頭期款者

- 有意參與自宅設計或格局客變者

新成屋

新成屋是指已取得使用執照且尚未有實際入住紀錄的房屋,屋齡通常在五年以內,多數為建商剛完工後推出市場的成屋產品。

新成屋購買時需一次繳清自備款常見約20%,貸款條件與中古屋相近,但屋況新、可立即交屋,利於規劃搬遷時程。

優點:

- 馬上可入住

- 建材新、維修需求低

- 部分還能享有建商售後保固

缺點:

- 總價通常較預售屋高

- 部分地段選擇較少

- 需一次支付頭期款,資金壓力較大

適合族群:

- 有急需入住需求的家庭

- 不想冒預售屋風險的保守型購屋者

中古屋

中古屋泛指已經有過轉手紀錄、屋齡通常超過五年的住宅。根據地段與屋齡差異,中古屋的價格與狀況落差可能極大。

與新成屋相同,中古屋的自備款常見約為總價的20%,但實際貸款成數可能會受到屋齡與物件狀況的影響,導致需要自備更多資金。

優點:

- 房價相對較親民

- 可實際看屋、了解屋況

- 通常位於生活機能成熟區段

缺點:

- 維修、翻新費用需額外考量

- 格局與管線可能較老舊

- 融資額度可能受限

適合族群:

- 預算有限的小資家庭

- 熟悉當地生活機能的在地族群

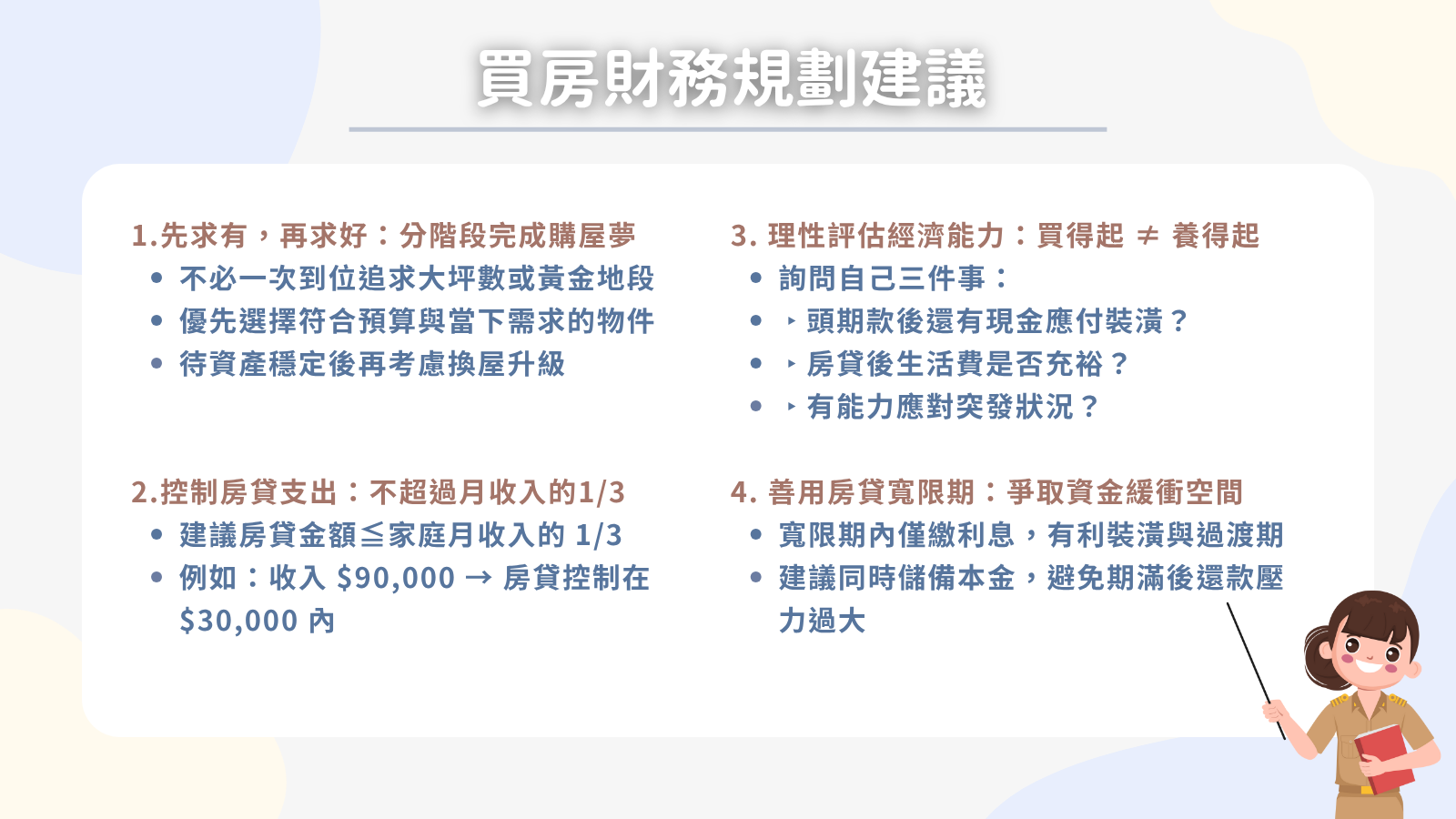

買房頭期款財務規劃建議

買房不只是一筆大支出,更是一場長期的財務規劃。對小資族來說,如何在不影響生活品質的前提下穩健前進,以下四個重點建議幫你打好財務基礎:

先求有,再求好:先買得起,再慢慢換

對於大多數的人來說,購屋初期真的不必一開始就追求大坪數或黃金地段的完美房型。與其追求一次到位,不如先購買符合目前能力與生活需求的物件,等資產與收入穩定成長後再進行換屋或升級,這樣的階段性規劃,更符合小資族長期理財的節奏。

控制房貸支出:不超過月收入的1/3為原則

房貸負擔的合理範圍,建議控制在個人或家庭「每月總收入的三分之一」以下。舉例來說,若家庭月收入為90,000元,則房貸月付金應落在30,000元內。這樣的比例有助於保留彈性資金應對日常開銷與突發狀況。

可參考生活支出比例配置:

- 年度支出(如保險):10%

- 生活必需開銷:50%

- 儲蓄與投資:20%

- 休閒與自我成長:20%

理性評估經濟能力:買得起不等於養得起

買房前請問自己三個問題:

- 繳完頭期款後,還有足夠現金應付裝潢與搬家嗎?

- 每月繳房貸後,生活費是否仍充裕?

- 若遇到加薪停滯或臨時支出,是否還有還款餘力?

可建立每月固定儲蓄習慣,為頭期款與未來房貸準備一筆「購屋基金」,並試著以「實際繳款金額」來提前模擬生活狀態,更能評估自己是否負擔得起房貸生活。

善用房貸寬限期:爭取裝潢與轉換期的資金緩衝

許多銀行提供「房貸寬限期」,可讓借款人在1~3年間只需繳利息、不繳本金,對剛買房還需裝潢、購買家具的小資購屋族來說,是非常實用的資金調配手段。

不過也要注意,寬限期過後,房貸月付金將明顯上升,因此建議在寬限期內也要儲備本金還款金,避免未來產生資金壓力。

房屋貸款試算方式

很多小資族買房時常常會在意「房價多少」與「可以貸幾成」,但其實最該掌握的是:「每月我能繳多少房貸?」

以下是簡易房貸試算步驟:

【試算條件】

- 房屋總價:800萬元

- 頭期款:160萬(20%)

- 貸款金額:640萬

- 年利率:1.8%

- 貸款年限:30年

【試算結果】

使用等本息還款法,每月約需繳交:

本息約23,000元(僅供參考,實際金額依銀行條件而異)

買房頭期款怎麼準備?

對小資族來說,買房頭期款可能是一筆難以一次湊足的金額,但只要建立有節奏的儲蓄規劃與資金管理機制,也能穩紮穩打完成買房目標。

設定儲蓄目標與時程

根據房屋總價推估頭期款金額,設定每月儲蓄金額與達標時間,例如 2 年內準備好 160 萬元頭期款,平均每月需儲蓄約 6.7 萬元(可搭配年終獎金、紅包等變動收入)。

將租金轉為購屋儲蓄

若短期內不急著搬家,可利用現有租金作為模擬房貸儲蓄機制,提早建立固定扣款習慣,亦可評估銀行存款利息或貨幣型基金替代現金儲蓄。

結合政府首購方案

例如青年安心成家貸款、利率補貼、青年購屋貸款等,都可協助小資族減輕初期自備款與房貸利息負擔,增加購屋可行性。

常見問題 Q&A

買房流程從哪裡開始

從明確需求、地區篩選、房型比較、看屋實地評估開始,再進入議價、簽約與貸款申請流程。

預售屋頭期款可以貸款嗎?

大部分頭期款需自備,但部分建商會搭配配合銀行提供「建築期貸款」,請特別注意利率與還款期程。

首購是否有優惠?

有的!包含自備款比率放寬、利率補貼、青年安心成家貸款等,可洽詢銀行與地方政府方案。

收入不穩定也能買房嗎?

建議至少要有穩定工作紀錄滿6個月~1年以上,並有完整報稅紀錄,才能提高銀行核貸成功率。

房貸寬限期可以一直延長嗎?

寬限期有最長限制(通常不超過5年),之後仍需繳納本金,務必提早做好還款規劃。

不是負擔得起房價,而是負擔得起生活

買房是人生大事,但也不能為了「買到房」而犧牲生活品質。試著反問自己——頭期款準備好了嗎?未來每月房貸繳得起嗎?裝潢、管理費、水電費是否已納入預算?保持現實與夢想之間的平衡,才是小資族穩健買房的關鍵。

買房不只是財務決策,更是一種生活選擇。透過完整的資訊比較、理性的財務規劃與對未來的預估,希望每一位小資族都能在自己能力範圍內,實現安居夢。